Следуя по такому пути, можно получить прибыль, но она не будет гарантированной. Но, как мы уже говорили ранее, главная сложность состоит именно в распознавании этих фигур. К тому же формаций много, и использовать в работе все для повышения эффективности трейдинга невозможно, даже используя индикаторы. Настройки индикатора позволяют включать и выключать звуковые оповещения, менять цвет стрелок и текста, а также количество элементов, которые используются для анализа. Здесь же можно активировать и деактивировать поиск определенных моделей, чтобы не перегружать график.

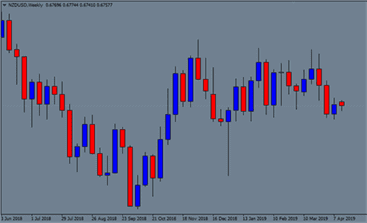

Как правило, в этой точке объём торгов резко возрастает, а затем падает. Додзи-надгробие — додзи, цены открытия и закрытия которого равны минимальной цене сессии. Также может быть сигналом разворота в основании при нисходящей тенденции, но только при наличии бычьего подтверждения в течение следующей сессии. Если в целом цены выросли, то тело белое (не закрашенное, цвета фоно-оформления, или просто светлое, часто зелёное), нижняя граница тела отражает цену открытия, верхняя — цену закрытия.

Модель поглощение или внешний бар

Но независимо от того, о какой именно фигуре разворота идет речь, работа с ними всеми должна строиться в соответствии с определенными принципами. Перечислим некоторые из них, которые являются самыми важными. Принято считать, что тень в этом случае должна быть длиннее тела как минимум в два раза. Тень с другой стороны тела при этом должна быть короткой или вовсе отсутствовать. Так, если на первом месте стоит черная или красная японская свеча, то комбинация свидетельствует о том, что медвежий тренд разворачивается. «Поглощение», которое, в свою очередь, может быть как бычьим, так и медвежьим.

Она имеет маленькое тело (белое или чёрное), расположенное в верхней части ценового диапазона сессии, и очень длинную нижнюю тень. Но если эта свеча появляется при восходящей тенденции, она становится медвежьим повешенным. Она показывает, что рынок стал уязвим, но требует «медвежьего» подтверждения в течение следующей сессии (в виде чёрной свечи с более низкой ценой закрытия). Как https://boriscooper.org/yaponskie-svechi-dlya-nachinayushchikh-osnovnye-kombinatsii-yaponskikh-svechey/ правило, нижняя тень этой свечи должна вдвое-втрое превосходить высоту тела. Обращать особое внимание нужно тогда, когда доджи стоит среди свечей с длинными телами, так как она может предвещать разворот тренда. «Медвежье окно» состоит из 3 свечей, причем рынок сигнализирует разворот изменением цвета на второй свече, которая открывается с гэпом к уровню открытия предыдущего дня.

Длинные и короткие свечи

После появления таких свечей на графике, с точки зрения свечного анализа появляется большая вероятность того, что дальнейшее движение продолжится в том же направлении. Представление цены в форме японской свечи позволяет инвестору максимально быстро получить ключевую информацию по движению цены в течение дня. Какая была цена открытия торгового периода, какова цена закрытия и какие были максимальные и минимальные цены в течение торгового периода. Несмотря на положительные стороны этого типа графика, все же нужно обладать определенным опытом, чтобы уметь применять свечные модели на практике и вовремя распознать ценовые изменения. Через две точки минимумов проводится полоса условной «шеи». Такой паттерн сигнализирует о том, что после формирования «правого плеча» цена, скорее всего, отскочит и перейдет к снижению.

На графиках она отображается либо полой, либо белой, либо, традиционно холодными цветами (зеленый, синий и так далее). Настало время поговорить о такой немаловажной части графического анализа рынка, как японские свечи. Мы рассмотрим их типы и виды, а также немного окунемся в анализ японских свечей. На первом графике (Норильский Никель) виден «сигнал разворота» на вершине («Длинноногий доджи»), на втором (Лукойл) — более сложная комбинация из «Черного волчка» и «Повешенного». Причины, по которым цена была неустойчива, выяснятся позже, когда всё будет закончено. Поэтому участники торгов отслеживают дни, когда начинается неожиданно большой «разброс цен» по какой-либо ценной бумаге.

Конфигурации продолжения тренда

В первом случае трейдер изучает отдельную свечу, и уровень её теней. Во втором – изучает соседние свечи, (обычно 3-5) и фигуры образованные их построением. Каждая из фигур сигнализирует об определенных направлениях рынка, и призывает трейдера к действию в соответствии с теорией свечей. Характеризуется тремя свечами на нисходящем или восходящем трендах. При этом вторая их них является пиковой точкой минимума или максимума цены на текущей тенденции. Такая комбинация практически всегда характеризует разворот графика.

- На зеленой свече верхняя часть тела — это закрытие, а низ — открытие.

- Для начинающих трейдеров на рынке Форекс рекомендуется ознакомиться с основными свечными паттернами, такими как молот, повешенный молот, доджи, пинцет и харами.

- В свечном анализе называют ряд паттернов, которые помогают анализировать ситуацию на финансовом рынке и предугадывать поведение цены.

- Затем цена повышается, закрываясь выше середины тела черной свечи.

- Соответственно, «Утренняя звезда» знаменует рост котировок, а «Вечерняя» — переход в падение.

После возникновения паттерна «Харами» появилась контрольная свеча. Во время нисходящего движения она должна быть белой, а в момент восходящего тренда — черной. Замыкающая свеча имеет маленькое тело и короткие тени. Сам цвет этой свечи не важен и во время анализа не учитывается. Свечные паттерны перевернутый молот и падающая звезда также выглядят одинаково.

Свечные паттерны и их типы

Информативность и наглядность представленных ими данных о состоянии рынка уже давно заслужили популярность у всех трейдеров. Именно анализ японских свечей дает возможность составления прогнозов дальнейшего ценового движения. Последняя свеча всегда должна рассматриваться в контексте предшествующей тенденции. «Молот» с «висельником» представлены одной свечой с небольшим телом и удлиненной нижней тенью.

Отображает, минимальный ход цены за конкретный период. И наконец, вместе с постоянным большим объёмом торгов «свечи» могут подсказать и наиболее вероятное направление движения цены. Когда тело «свечи» белое, участники торгов не боясь покупают акции до конца биржевого дня. Вследствие этой уверенности котировки могут продолжать расти и на следующий день. Анализ рынка при помощи японских свечей — методика, изобретенная коммерсантами в Японии в далеком XXVII веке.

Данный свечной паттерн, как правило, сигнализирует о развороте цены в сторону бычьего тренда. Дожи-надгробие — последний из стандартных типов свечей дожи. Свеча напоминает перевернутую букву «Т», то есть длинная верхняя тень, и тело находится внизу, учитывая, что цена открытия и закрытия совпадают (или почти совпадают). Такая свеча говорит нам о том, что покупатели значительно доминировали, подняв цены вверх. Но к концу сессии, продавцы всё же смогли отогнать цену вниз, к цене открытия сделки. Как и в случае с дожи-стрекозой, дожи-надгробие действует по такому же принципу, и чаще всего выступает разворотным сигналом.

Фигура «Падающая звезда»

• Если цена открытия выше цены закрытия, тело окрашивается в черный цвет, обозначая падение рынка (медвежий тренд). • Равные величины открытия и закрытия цены отображаются на графике одной горизонтальной линией, а тело свечи принимает форму креста. Японские свечи появились как индикатор максимальной и минимальной стоимости товара, на бирже риса в Японии, приблизительно в 1750 году. Изобретателем японских свечей считается Хомма Мунэхиса, родившийся в 1724 году в городе Сахата. Данный инструмент был использован как наглядная интерпретация отношения максимальной и минимальной цены, к цене на момент закрытия и открытия рынка.

Последний закрывается ниже наименьшей стоимости второго, если динамика нисходящая, выше наибольшей цены, если тренд восходящий. «Удержание на татами» – паттерн, похожий на предыдущий. Он также состоит из пяти элементов, первый и последний из которых расположены согласно вектору основной динамики. «Три белых солдата», предполагающая появление трех бычьих японских свечей. Когда тела элементов невысокие, но в глаза бросаются их длинные тени, значит борьба быков и медведей в самом разгаре.

Такая картина на графике японских свечей будет называться Медвежье поглощение, и, вероятнее всего, потянет цену дальше вниз. Идеальная дожи предполагает открытие и закрытие цены на одном уровне, но это не всегда так. Часто цена закрывается в считанных пипсах выше или ниже цены открытия, и это тоже считается дожи. Как и «Волчок», дожи сигнализируют о нерешительности на рынке и удержании статуса-кво. Согласно Стивену Нисону, который большое внимание уделяет именно этим свечам, дожи находящиеся в скоплении других свечей с маленькими телами не считаются важными. В тоже время, если вы видите дожи среди длинных свечей, то это повод задуматься о надвигающейся перемене.

При этом важно понимать, что при анализе свечного графика в первую очередь стоит обращать внимание на тело элементов, а уже потом – на хвосты. Так, если высокая бычья свеча появилась после продолжительной падающей динамики, не исключен разворот вектора. Если же это произошло на фоне длительного восходящего тренда, можно предположить о перекупленности. Вторая свеча должна своим закрытием перекрывать часть тела первой свечи. Возникает, когда за свечой с длинным телом следует короткая свеча или дожи. Размер теней часто может многое рассказать о динамике покупателей и продавцов.

Здесь нужно понимать, то первый и пятый элемент будут одного цвета, а остальные – другого. Еще одно важное условие паттерна – последний элемент должен закрываться выше наибольшей стоимости первого, если тренд бычий, и ниже наименьшей, если он медвежий. «Толчок» и «У основания» – фигуры, каждая из которых состоит из двух элементов – медвежьего и бычьего, следующих друг за другом. В-третьих, основной тренд должен быть восходящим либо рыночное состояние – коррекция. В противном случае паттерн можно расценить как разворотный.

Японские свечи представляют собой инструмент технического анализа, который используют многие инвесторы и трейдеры по всему миру. Преимущества свечной торговли заключается в удобстве и высокой информативности. Так выглядит двойное дно на примере акций Workhorse Group на Currency.comДвойное дно напоминает букву «W» и формируется после продолжительного нисходящего тренда.

Основные фигуры японских свечей

Он часто намекает на предстоящие развороты тренда, но также может использоваться для оценки вероятности продолжения тренда. Это одни из самых простых паттернов, которые вы можете увидеть на графике. Часто они образуют строительные блоки для более длинных узоров. Цвет указывает направление, в котором движется актив в течение заданного периода. Тело отображает линии закрытия и открытия, а фитиль — показывает диапазон минимума или максимума. Японские свечи — наиболее быстрый способ анализировать ценовое движение, особенно он популярен среди технических трейдеров.

Японская свеча — это тип ценового графика, который отражает линии открытия и закрытия торговой операции, самой высокой и самой низкой стоимости актива в заданном периоде. Метод назван в честь японского изобретения древними торговцами рисом “свечного анализа” и популяризирован среди трейдеров западным брокером по имени Стив Нисон в 1990-х годах. Для начинающих трейдеров на рынке Форекс рекомендуется ознакомиться с основными свечными паттернами, такими как молот, повешенный молот, доджи, пинцет и харами. Эти паттерны могут дать сигналы о возможных разворотах тренда и предоставить трейдерам базовое понимание анализа ценового графика. Молот является растущей японской свечей (бычьей), если она вырисовывается после длительного медвежьего тренда, следует ожидать разворота цены вверх.

Как образуются японские свечи?

На графике последовательно появляются три медвежьих свечи, каждая из которых закрывается ниже закрытия предыдущей. Несмотря на свою нейтральность, свечи доджи все же получают окраску, медвежью или бычью (небольшое движение цены фиксируется). «Медвежье поглощение» появляется на восходящем (бычьем) тренде и свидетельствует о его развороте. Длинная нижняя тень, превышающая тело в 2 и более раз. Медведи пытаются продолжить падение цены, однако имеющегося предложения недостаточно для продолжения тренда. Нарастающий спрос позволяет быкам перехватить инициативу и развернуть движение цены в противоположную сторону.

Тем не менее, их «странность» помогает запоминать яркие образы паттернов и быстрее распознавать их на графике. Зеленая свеча с высоким телом, подтверждающая начало разворота. Молот показывает, что цена достигла нового минимума во время сессии, но отскочила назад и закрылась немного выше.